Q1. 御社の投資哲学と追求する収益源泉について教えてください。

NVIの投資哲学の拠り所は、過去40年以上遡るバックテストの結果に基づいた、「割安な株式の相対的な株価パフォーマンスは市場平均を上回る。」という仮説です。但し、NVIでは全ての低バリュエーション株がよい投資対象になるとは考えておりません。なぜなら低バリュエーション株の中には、事業基盤、財務体質、経営陣の能力などが脆弱である場合もあるからです。そのため、NVIのバリュー投資においては、投資対象企業の「株価/バリュエーション」だけでなく、その「質」も重視しています。つまり、NVIが魅力的であると考える投資対象は、事業基盤、財務体質、経営陣の能力などの点において強固でありながらも、相対的に低い株価/バリュエーションで取引されている企業の株式であると言えます。

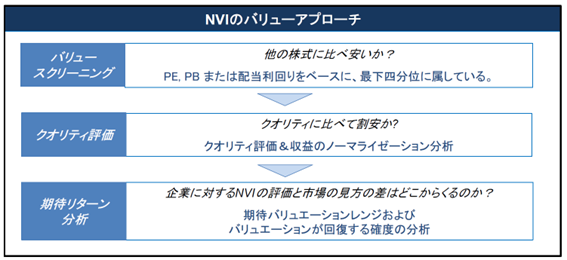

そのためNVIでは、まずスクリーニングにおいて、市場において相対的に低い株価/バリュエーションで取引されている銘柄を抽出し、詳細なリサーチによりそれらの企業の「質」を評価します。そして、評価した「質」に対して「株価/バリュエーション」が割安であると判断される時に投資を行います。そして、個々の投資銘柄の「質」に対する相対的な割安度に基づいて、ポートフォリオの保有銘柄の入替を適宜行うことで、常により割安度の高い銘柄でポートフォリオを構築することを目指しています。

NVIでは、2006年の運用開始以来、経験豊富な運用担当者(2023年末現在6名)が、一つのチームとして、上記に示したように、一貫したバリュー投資哲学とボトムアッププロセスに基づいてモデルポートフォリオを構築し、日本株投資プログラムの運用を行っています。

Q2. 収益源泉を実現するための投資プロセスについて教えてください。

まず、調査対象とする企業が、市場の中で魅力的な価格で取引されているかどうかを評価するために、NVIは3つの主要なバリュエーション指標を使用しています。それらは、PER(株価収益率)、PBR(株価純資産倍率)、および配当利回りです。なお、PERに関しては、過去実績や将来予測に基づく利益ではなく、NVIが考える、その企業にとってのノーマライズされた、すなわち、中長期的に維持可能な収益力を基に算出します。

日本株に関するバックテストの結果は、上記の3つのバリュエーション指標のそれぞれにおいて、市場の中で最も安い下位四分位(25%)に含まれる企業群(毎年末時点でリバランスしたもの)の株価は、中長期的に日本株市場全体の株価収益を上回るパフォーマンスを挙げる傾向があることを示しています。

このバックテストの結果をもとに、NVIでは、調査対象候補銘柄を選別するため、まず、上述の3つの主要な評価指標の少なくとも1つの指標において最も安い下位四分位(25%)に含まれる銘柄群をスクリーニングで抽出します。

ただし、低いバリュエーションの銘柄群のすべてが必ずしも優れたパフォーマンスを挙げる割安株というわけではないため、NVIでは投資する企業の質についても入念に分析します。これは、安く見えるが企業の質に問題がある銘柄に投資してしまう「バリュートラップ」に陥るのを避けるためです。

NVIの理想的な投資対象は、市場の中でバリュエーションが低く、かつその企業の質に比して割安と考えられる企業です。NVIでは、主に企業の事業基盤、財務体質、経営陣の能力の観点から、投資対象企業の質を評価します。

NVIでは、これらの質に対する評価を踏まえ、最終的に個別の銘柄についての期待リターン分析を行います。期待リターン分析は、個々の銘柄に対するNVIのバリュエーションと質の評価と、市場の見方のギャップ、およびそれらの銘柄のバリュエーションが回復する可能性について分析し、投資対象としての当該銘柄の魅力度を総合的に評価します。その結果、当該銘柄が、市場において過小評価されたり見過ごされており、投資対象として魅力度が高いとの判断に至った場合、NVIは合理的な投資家としての逆張りのアプローチで、徐々にそのような企業の株式を買い増していきます。

Q3. なぜこの業界で働こうと思われたのでしょうか。

実は、「投資運用業界」で働くことになったというのは偶然でした。最初のきっかけは、私が最初に就職した農林系の金融機関で、外国債券および外国為替による内部資金の運用業務に携わったことです。各国のマクロ経済要因などにより金利や為替レートが変動する中、資金を運用する面白さを初めて体験しました。数年後、生命保険会社に転職し、そのロンドンの現地法人において欧州株式運用を含む運用業務に従事しました。その時の運用手法は、各国のマクロ経済分析をベースに国ごとの資産配分および業種配分を決定し、その上で個別銘柄選択を行うという、いわゆるトップダウン方式によるものでした。当時、アセットアロケーションの巧拙が運用パフォーマンスの8割を決定すると言われる中、最後の最後に行う個別銘柄選択の重要度は、それほど高くなかったと思います。

そのような中、ロンドン現地法人在籍中の1996年に、ロンドンに拠点を持ち、バリュー哲学に基づき株式投資を行うシルチェスター・インターナショナル・インベスターズ社に、トレーニーとして1年間派遣されることになりました。同社の投資プロセスは、マクロ経済分析などは一切行わずに、いきなり個別銘柄選択から入るという完全なボトムアップ型であり、これまでのやり方からまさに天と地がひっくり返るような衝撃を受けました。その結果、当時のチームとしても、個人としてもボトムアップ型の運用にすっかり「改宗」することになりました。その後、2005年に当社を設立し、現在は6名の運用担当者によるチームとして、同様のバリュー哲学に基づく、個別銘柄選択によるボトムアップ型の運用プロセスを継続しています。

Q4. ポートフォリオ・マネジャーとして最も重視していることは何でしょうか。常に心がけていること、または、しないと決めていらっしゃることはありますか。

・ポートフォリオの中長期的なパフォーマンスは、ポートフォリオの本源的価値の伸びを反映する。

・ポートフォリオの本源的価値の伸びは、より割安な銘柄(1投資単位あたりより多くの収益、資産、配当を含む)への入れ替えや組み入れ銘柄自体の収益力、資産、配当の成長によって実現する。

・そのため、短期的な市場環境(どういったセクターのパフォーマンスが良いかなど)に影響されずに、本来の目的であるポートフォリオの本源的な価値を中長期的に高めるためのボトムアップによる銘柄選択および投資行動を行うことに集中する。

なお、以上の点は、現在NVIの6名の運用担当者からなるチーム全体で共有しており、個別銘柄の質に対するバリュエーションが割安あるいは割高と判断すれば、短期的な要因に惑わされずに、プライス・ディシプリンをもって、日本株式の買入れあるいは売却を行っています。

Q5. GFC、コロナ、利上、世界紛争など情勢が不安定な時代において、どのようにお客様の資産保全を図るかお聞かせください。

当社が考える究極的な資産保全策は、Permanent loss of capital (元本の回収不能)を招かないような十分に割安になった銘柄に投資することです。そのために、当社では、個別銘柄の質とバリュエーションの分析を適切に行うことで、質に対してバリュエーションが割高な銘柄に投資することを最大限回避するようにしています。また過度な集中リスクをとらないようにセクターを含むリスク・ファクターに対するポートフォリオの集中度を管理しています。2007-2008年のGFCや2020-22年のコロナ禍、2022年からのウクライナ戦争など、企業業績に大きな影響を及ぼす出来事は次々に起こるのが常です。そして、それらは2-3年というようなスパンでは株式市場に大きな影響を及ぼします。しかし、そのような時こそ、それ以上のタイムスパンで、中長期的な視点を失わないようにしながら、短期的な危機を中長期的な収益機会として活かすことが重要だと考えています。そのために、当社では3~5年程度の時間軸での投資を前提に投資判断を行うようにしています。

Q6. 投資に関するお奨めの書籍を1冊ご紹介頂けますでしょうか。

著者のハワード・マークス氏は米国の大手運用会社オークツリー・キャピタル・マネジメントの会長兼共同創業者。本書は過去20年以上に渡り、同氏が顧客向けに送ったニューズレターの抜粋を集めたもので、2012年発行。その間のさまざまな外部環境の変化を、同氏がどう捉え、行動してきたかの集大成と言えます。私たち投資家が合理的な判断力を失わないようにするためのヒントが数多くちりばめられています。

Q7. 主に業務に関する情報収集の為に、毎日チェックされている媒体(新聞・雑誌・webサイト等)を教えてください。

インタビューは以上になります。

リスク・手数料などの重要事項に関するご説明